目次

- 住宅ローンの基礎知識

- 金利の種類とメリット・デメリット

- 変動金利型・固定金利期間選択型のリスクとは?

- 元利均等返済と元金均等返済とは?

- 元利均等方式と元金均等方式の特徴

- 事前審査の注意点

- 金利の決定時期に注意

- 民間金融機関の住宅ローン金利推移(変動金利等)

- 収入合算とペアローンの違い

- ペアローン:一定の収入のある同居親族と一緒にそれぞれが主たる債務者となり個別に住宅ローンを借り入れるローン収入合算:一定の収入のある親族の収入を申込者(主債務者)の収入に合算して住宅ローンを借り入れるローン(「連帯保証型」と「連帯債務型」の2種類があります)

- 連帯保証型と連帯債務型の違い

- 収入合算のメリット・デメリット

- メリット

- デメリット

- ペアローンのメリット・デメリット

- メリット

- デメリット

住宅ローンの基礎知識

住宅ローンを選ぶ上で重要なポイントの一つが、金利です。

つい、目先の金利でローンを選びがちですが、借入金利には、主に3つのタイプがあることをご存知ですか?

ずっと金利が変わらない(=返済額が一定。)ものもあれば、返済途中でも金利が変わる(=返済額が増減する。)ものもあります。ご自分のライフプランに合った、金利のタイプを選択することが大切です。

金利の種類とメリット・デメリット

固定金利タイプ

変動金利タイプ

- メリット

・借入後に市場金利が上昇しても将来にわたり借入時の金利による返済額が確定

・借入時に返済期間全体の返済計画が確定 - デメリット

・借入後に市場金利が低下しても返済額が変わらない

「当初3年間○%」など、一定期間に固定金利が適用されるタイプ

- メリット

・固定金利期間中は返済額を確定できる

・借入後に市場金利が低下すると、返済額が減少 - デメリット

・借入後に市場金利が上昇すると、返済額が増加

・借入時に固定金利期間終了後の返済額が確定しないので、返済計画が立てにくい

このように、金利タイプによってそれぞれメリット・デメリットがあります。

変動金利型・固定金利期間選択型のリスクとは?

「変動金利型」や、「固定金利期間選択型」のローンは、返済途中でその時々の金融情勢によって借入金利が変わります。借入金利が上昇すると、返済額が大幅に増え、元金がほとんど減らないという可能性もあります。さらに、もし借入金利が大幅に上昇すると、元金が全く減らず、払うべき利息が返済額を上回り、未払利息※が発生するということも考えられます。

※未払利息とは?

変動金利型では、半年ごとに借入金利の見直しが行われます。一方で、毎月の返済額の見直しは5年ごとに行われ、見直し後の返済額は、変更前の返済額の1.25倍が限度とされているケースが一般的です。将来借入金利が大幅にアップし、毎月の「利息の支払額」が毎月の「返済額」を超えてしまった場合は、その超えた分の利息の支払いは繰り延べられることになります。これを「未払利息」といいます。さらに借入金利のアップが続いた場合、5年ごとに行われる毎月の返済額の見直しは、変更前の返済額の1.25倍が限度とされていますので、元金は全く減らず、未払利息が積み上がっていく可能性があります(1.25倍を超えた未払利息は支払わなくてもよいわけではありません。ご注意ください。)。

元利均等返済と元金均等返済とは?

元利均等方式と元金均等方式とは?

住宅ローンを返済する「元利均等返済」と「元金均等返済」の2つの方法について、それらの特徴をご紹介します。(一般的には元利均等方式の場合が多いです。)

■元利均等方式とは

毎月お支払いいただく返済額が一定となる返済方法です。

■元金均等方式とは

毎月お支払いいただく返済額のうち、元金の額が一定となる返済方法です。

元利均等方式と元金均等方式の特徴

| 支払方式 | メリット | デメリット |

|---|---|---|

| 元利均等方式 | ・返済額(元金+利息)が一定のため、返済計画が立てやすくなります。 ・元金均等返済に比べて、返済開始当初の返済額を少なくすることができます。 | ・借入期間が同じの場合、元金均等返済よりも総返済額が多くなります。 ・借入金残高の減り方が遅くなります。 |

| 元金均等方式 | ・返済額(元金+利息)は返済が進むにつれ少なくなっていきます。 ・元利均等返済に比べて、元金の減少が早いため、同じ借入期間の場合、元利均等返済よりも総返済額は少なくなります。 | ・返済開始当初の返済額が最も高いため、当初の返済負担が重く、借入時に必要な収入も高くなります。 |

事前審査の注意点

不動産会社数社に内見を依頼している場合、「いくらまで借入可能か事前審査出しましょう」などの言葉でついつい事前審査を複数回提出されているお客様が多々お見えです。

「自分が借入出来るか調べてもらっているだけなのに何かデメリットでもあるの?」

と多くの方は仰いますが、

実は事前審査を行う保証会社は数社しかありません。また個人情報にも事前審査を行った事や承認状況がきっちり記載されます。

保証会社からすれば、お顔を合わせるわけでも無く事前審査提出までの経緯を知る由もないため

「このお客様は冷やかしで事前審査を提出しているのでは?」

「借入しないんだろうな?」

「頻繁に事前審査出しているのは他の借り入れの返済が遅れたのかも?」等

審査のマイナスを自ら積み重ねているだけなのです。

優遇金利のマイナス幅は保証会社がトータルスコア(年収(返済比率)・勤務年数・お勤め先のスコア・過去(現在)の返済状況・その他マイナス(プラス)要因)にて決定しているので、マイナス要素を減らすこと=マイナス金利幅を増やすことにつながります。

ちなみに個人情報に情報掲載される期間は一般的に6か月と言われております。

金利の決定時期に注意

金利の設定時期は、

「申込時金利(お申し込みいただいた時点での金利)」と「実行時金利(実際に融資が実行された時点での金利)」の2つがあります。

たとえば、財形住宅融資は「申込時金利」が適用されますが、フラット35とほとんどの民間ローンは「実行時金利」が適用されます。

実行時金利の場合、申込時点より金利が下がればいいのですが、申込時より金利が上昇して、資金計画に狂いが生じる可能性もあります。資金計画を立てるうえで重要なポイントですので、金利の動向に注意を払う必要があります。

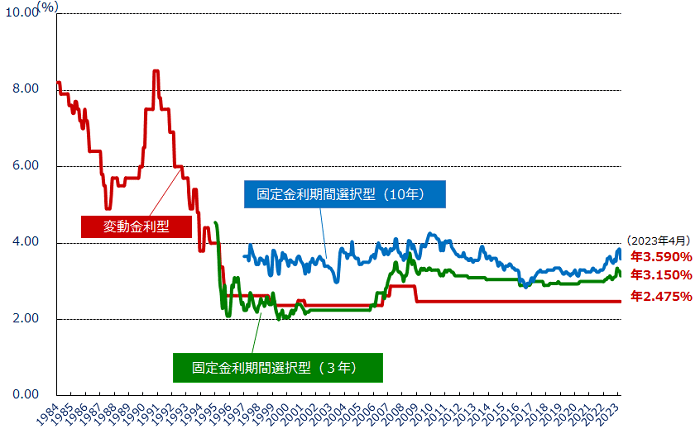

民間金融機関の住宅ローン金利推移(変動金利等)

※ 主要都市銀行のHP等により集計した金利(中央値)を掲載。なお、変動金利は昭和59年以降、固定金利期間選択型(3年)の金利は平成7年以降、固定金利期間選択型(10年)の金利は平成9年以降のデータを掲載。

※ このグラフは過去の住宅ローン金利の推移を示したものであり、将来の金利動向を約束あるいは予測するものではありません。

収入合算とペアローンの違い

ペアローンと収入合算は似ているようですが、以下のような違いがあります。

ペアローン:一定の収入のある同居親族と一緒にそれぞれが主たる債務者となり個別に住宅ローンを借り入れるローン

収入合算:一定の収入のある親族の収入を申込者(主債務者)の収入に合算して住宅ローンを借り入れるローン(「連帯保証型」と「連帯債務型」の2種類があります)

連帯保証型と連帯債務型の違い

・連帯債務型の場合、夫婦それぞれが住宅ローンの全額について返済義務を負います。

・夫婦のうちどちらかが債務者としてローンを借り、もう一方が連帯保証人となります。

収入合算のメリット・デメリット

メリット

- ・返済は夫婦のどちらか一方のみで良い

- ・団信への加入はどちらか一方のみで良い

デメリット

- ・借り入れ限度額はペアローンほど増やせない

収入合算は夫婦の収入を合わせるタイプのローンなので、通常の住宅ローンよりも借り入れ限度額は高くなりますが、合算者の年収全てを合算されないので夫婦が別々にローンを組むペアローンよりは少なくなります。

ペアローンのメリット・デメリット

メリット

- ・住宅ローンの借り入れ限度額を増やせる

- ・夫婦それぞれが住宅ローン控除を受けられ、節税効果が高まる

- ・夫婦それぞれが団信に加入できる

デメリット

- ・ペアの片方が亡くなってもローン全額に対して団信が適用されない※

- ・借入額を増やせるので世帯全体の返済額は多くなる可能性がある

- ・住宅購入の際の諸費用が増える※

※個別で団信に加入する関係上、夫婦のどちらか一方が死亡や重度障害に陥っても、ローンのすべてが保証されるわけではなく、一方の返済分にしか適用されません。

※住宅ローンを2つ組むことになるため、手続きに必要な登記費用や司法書士報酬、印紙代などが増加することになります。

最近はエリアや記入機関に限りは御座いますがLGBTQの方向けの収入合算・ペアローンの住宅ローン商品が出てまいりました。

通常の流れとは違った流れで住宅ローンを借りる作業が御座います。

弊社では融資実績が数件ございますので、スムーズにお引き渡しまでご案内可能です。

次回は、ご内見時の注意点とポイントをお伝えいたします。

お気に入り

お気に入り